您的位置 > 首页 > 行业动态行业动态

2019年资本市场值得期待

作者:admin 来源:中国投资者网 发布时间:2019-01-25 09:55:38

2019年,一系列政策红利将逐步释放,更大规模的减税降费,将稳定企业需求。企业盈利前景预估逐步接近合理区间,A股估值相对较低;外资流入比例增加,国内企业年金、职业年金及银行理财子公司等机构投资者参与A股,也带来长期增量资金。这些都将对中国股市起到提振作用

冬日霜催枯叶落,春来雨洒嫩芽生。新的一年,资本市场正在萌生新的希望。“预计外资流入股市会进一步增加,6000亿元应该是可以预期的”,“相对于去年,今年股市是可以期待的。”日前,证监会副主席方星海在第23届中国资本市场论坛上如此表示。

中国市场吸引力增强

从产品、投资者、中介商、资金流等各个方面看,一个全面开放的中国资本市场已现雏形。

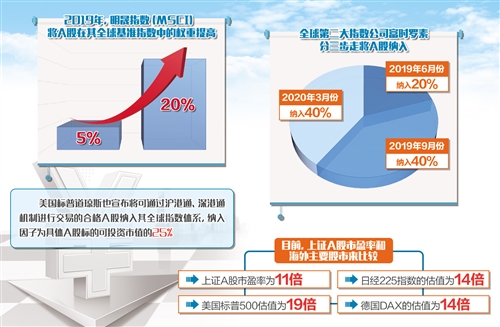

全球资本对中国资本市场关注度显著提高,外资入场持续加速,长期增量空间广阔。2019年,明晟指数(MSCI)将A股在其全球基准指数中的权重由5%提高至20%;全球第二大指数公司富时罗素也将A股纳入,分3步走,2019年6月份纳入20%,2019年9月份纳入40%,2020年3月份纳入40%。美国标普道琼斯也宣布将可通过沪港通、深港通机制进行交易的合格A股纳入其全球指数体系,纳入因子为具体A股标的可投资市值的25%。

而即将落地的“沪伦通”也将再度提高A股的国际化程度。

随着A股国际化进程持续推进,我国金融市场对外资越来越有吸引力。外汇局1月14日宣布将合格境外机构投资者(QFII)总额度由1500亿美元增加至3000亿美元。

“我们预计今年中国股市应该会有一个引领全球的表现。”摩根士丹利中国市场策略师、副总裁王滢对2019年中国股市表示乐观。“2019年中国股市会有10%至15%左右的上升空间。”王滢认为,一大原因是明晟中国指数的估值水平已回落至10年均线以下,并击穿新兴市场的估值水平。

海通证券首席经济学家姜超表示,从全球看,当前A股最大的吸引力在于估值比较便宜。目前上证A股的市盈率为11倍,“与海外主要股市比较,目前美国标普500估值为19倍,日经225指数的估值为14倍,德国DAX的估值为14倍,A股相对而言是最便宜的。”

在过去一年A股下跌过程中,以趋势投资为主的散户在逐渐离场,因为其担心未来股价继续下跌,而以价值投资为主的海外机构在持续进场。“目前外资在A股持仓已经与公募基金持仓市值相当。海外客户对A股市场的正面评价较多,其主要逻辑就是A股低估值。”姜超表示。从全球资产配置来看,中国正在成为最有投资价值的市场。

中泰证券首席经济学家李迅雷接受经济日报记者采访表示,除了外资流入比例的增加之外,国内企业年金、职业年金及银行理财子公司等机构投资者参与A股,也会给A股市场带来长期资金的增量。

政策暖风改善市场预期

从宏观看,我国经济发展基础更加牢固,内需空间十分广阔,政策回旋大有余地,抵御冲击的韧性更强。中央经济工作会议直面“经济下行压力加大”的现实,将“六稳”即“稳就业,稳金融,稳投资,稳外资,稳外贸,稳预期”作为当前乃至未来一段时间的重要决策要求,政策面暖风频吹,各部门纷纷发力,信心指数回升。

民营企业资金面压力有望缓解;一系列政策红利逐步释放,实施更大规模的减税降费,将稳定企业需求,有助提振资本市场。此外,企业盈利前景预估逐步接近合理区间、中美贸易前景确定性逐渐提高等,也都对2019年中国股市起到提振作用。

政府高度重视股市健康稳定发展。中央经济工作会议把资本市场改革放到经济体制改革框架中,并提出资本市场在金融运行中具有牵一发而动全身的作用,要通过深化改革,打造一个规范、透明、开放、有活力、有韧性的资本市场。业内人士表示,如果宏观杠杆率特别高,金融体系的风险就比较大。当前,我国宏观杠杆率基本稳定住了,但如果资本市场不进一步发展起来,股权融资没有显著提升的话,宏观杠杆率是稳不住的。因此,必须大力发展资本市场,尽快提高股权融资占比,让股权融资在整个金融体系当中起到更重要的作用。

至于如何理解“有活力、有韧性”,方星海认为,有活力、有韧性,就是指资本市场参与者要非常充分,交易非常活跃,定价合理。当下市场活跃度不够,证监会将采取措施进一步活跃交易。定价合理,就是指资本市场无论是期货还是现货,做多、做空双方都要给予充分手段,让市场充分博弈。证监会将“抓紧出台一些双方都可以用的各种工具”。有韧性就是指外部来了冲击,资本市场稍有涨跌,但马上能恢复正常。

目前,资本市场改革已经形成高度共识,进入一砖一瓦的实施阶段并将加快推进。下一步,资本市场改革要更加注重提升上市公司质量,强化上市公司治理,严格退市制度。要强化信息披露制度,切实做好投资者保护。要坚决落实市场化原则,减少对交易的行政干预。要借鉴国际上通行做法,积极培育中长期投资者,畅通各类资管产品规范进入资本市场的渠道。监管部门要加强与市场沟通,积极倾听市场声音。

当前,投资者对制度创新和改革政策有很强的期盼,市场表现与这种期盼之间有很强的正反馈效果。因此,有针对性地推出新的改革举措,发挥好资本市场的枢纽功能迫在眉睫。监管层已充分认识到这一点,2019年的制度创新和改革政策值得期待。

推进基础性改革

2018年,资本市场推进了若干基础制度改革,其财富正向效应将在2019年得以较明显体现。比如2018年10月份,全国人大常委会审议通过《全国人民代表大会常务委员会关于修改<中华人民共和国公司法>的决定》,扩大了回购范围、简便了回购机制、放宽了回购条件,使得上市公司更易于进行回购。1月11日晚间,沪深交易所分别发布上市公司回购股份实施细则,对市场3大关注点——回购股份出售、回购期间减持、忽悠式回购,均做明确规定,通过重点防范内幕交易、操纵市场、利益输送和证券欺诈等违法违规行为,为回购制度系上了安全带。

再比如,2018年4月份,财政部、税务总局、人力资源社会保障部、中国银行保险监督管理委员会、证监会联合发布关于开展个人税收递延型商业养老保险试点的通知。此政策会激励老百姓买商业保险作为理财的方式,将在2019年铺开。未来公募基金等将参与其中,发行养老目标基金产品,会为A股带来一笔巨大的长期投资资金。

当然,2019年重要的改革当属在上交所设立科创板并试点注册制。证监会将以此为龙头,统筹推进发行、上市、信息披露、交易、退市、投资者适当性管理等基础制度改革,更好服务科技创新和经济高质量发展。

试点注册制,是用市场化方式为中国科技创新型企业定价,让A股市场拥有更多的高成长投资标的,也让投资者能分享中国改革开放以来新经济发展的成果。从制度供应上讲,科创板与注册制试点配套推出,将完善资本市场支持新技术、新产业、新业态、新模式的制度机制,打通产业发展、科技创新、金融服务生态链,推动形成高质量的产融结合。

对中国股市而言,长期悬而未决的难点、痛点问题将逐步解决,基础性改革推动基础制度建设到位,这些对于股市的健康发展无疑是一项重大的长期利好。